대우조선 매각, 수출입銀 영구채 해법은

대우조선 주인된 한화, 수출입銀 영구채 떠안을 듯

금융권 "한화가 가져가되 정부 금융지원" 전망

"한화, 인수 전부터 영구채 인지…그대로 가져갈 것"

"다만 안정된 경영기반 위해 영구채 이자혜택 필요"

"수은 지분전환, 민간 주인찾기 배치돼 가능성 희박"

![[서울=뉴시스] 이번에 인도 완료한 두 번째 셔틀탱커인 ‘신드레 쿠누센(sindre knutsen)호. (사진=대우조선해양 제공) *재판매 및 DB 금지](http://image.newsis.com/2022/09/05/NISI20220905_0001077961_web.jpg?rnd=20220905101018)

[서울=뉴시스] 이번에 인도 완료한 두 번째 셔틀탱커인 ‘신드레 쿠누센(sindre knutsen)호. (사진=대우조선해양 제공) *재판매 및 DB 금지

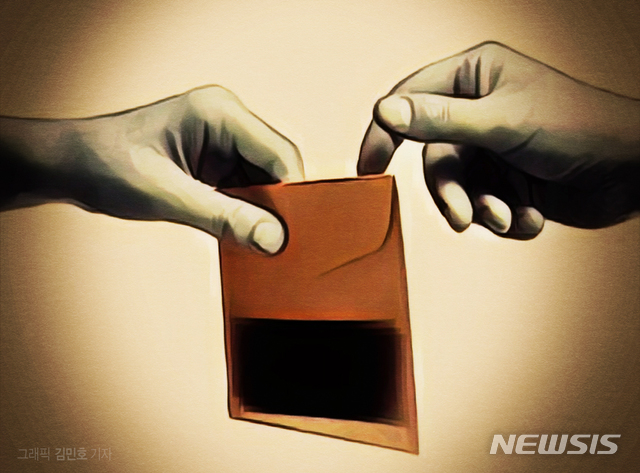

[서울=뉴시스] 최홍 기자 = 정부와 산업은행이 대우조선해양을 한화에 매각하기로 한 가운데, 정부가 대우조선이 보유한 수출입은행의 2조3000억원대의 영구채를 어떤 식으로 처리할지 관심이 쏠린다.

금융권에서는 한화가 수은의 영구채를 이미 인지하고 인수 의향을 밝혔다는 점에서 영구채를 그대로 떠안을 것으로 보고 있다. 정부가 영구채 금리 부담을 당분간 1%대로 낮춘 이유도 영구채에 대한 한화의 부담을 대폭 낮추기 위한 것으로 풀이된다.

29일 금융권에 따르면 대우조선 인수자인 한화는 2조3000억원대의 수은 영구채를 그대로 가져갈 것으로 전망된다.

과거 대우조선은 수은으로부터 공적자금을 수혈받은 뒤 2조3000억원대의 전환사채 옵션이 담긴 만기 30년짜리 영구채를 발행했다. 이에 따라 대우조선은 영구채 이자를 주기적으로 내야 하고, 수은은 원하는 경우 영구채만큼을 지분으로 전환할 수 있다.

일각에선 수은의 영구채가 이번 매각의 걸림돌이 될 수 있다는 우려가 제기됐다. 한화가 인수대금(2조원)보다 많은 3000억 원대의 영구채를 그대로 떠안아야 한다는 점에서다. 이는 인수 기업 입장에서 재무 부담이 클 수밖에 없으며 주주들 역시 이를 부정적으로 바라볼 가능성이 크다.

그러나 금융권에서는 이번 매각에서 영구채의 영향은 크지 않을 것으로 전망하고 있다.

금융권 관계자는 "이미 한화는 영구채에 대한 협의를 정부와 논의한 뒤 인수 의향을 밝혔을 것"이라며 "지금 상태에선 한화가 영구채를 가져가는 걸로 봐야 한다"고 말했다. 이어 "대신 정부는 영구채 금리를 장기간 낮춰주는 등 다양한 금융혜택을 제공할 것으로 보인다"고 부연했다.

실제 정부와 산은은 거래 종결일로부터 5년간 기존 금융지원을 유지하고 수은의 영구채 조건도 변경하기로 했다. 정부는 내년부터 적용되는 10%대의 영구채 금리를 유예하고, 당분간 1%대의 이자율을 적용할 방침이다.

또 다른 금융권 관계자는 "영구채의 저금리 상태를 유지해 한화의 안정적인 경영기반을 확보할 수 있도록 시간을 벌어주는 취지"라고 분석했다.

보통 영구채는 초반에 금리를 낮게 적용하다 갈수록 높아지는 계단식(스텝업) 구조로 발행된다. 시간이 지날수록 이자를 높여 기업의 신속한 원금상환을 유도하기 위해서다.

향후 수은이 영구채를 지분으로 전환할 수 있다는 우려도 나오나, 가능성은 크지 않은 것으로 분석된다.

이 관계자는 "수은이 영구채를 지분으로 전환하면 대주주가 되는 것인데, 이는 대우조선 민간주인 찾기와 배치된다. 가능성이 크지 않다"고 말했다. 그러면서 "수은 역시 구조조정 기업이 아니므로 기간산업의 지분을 가질 명분이 없다"고 덧붙였다.

◎공감언론 뉴시스 [email protected]

Copyright © NEWSIS.COM, 무단 전재 및 재배포 금지