지난해 새내기주, 상장 직후 평균 82% 뛰어

82개 기업 신규 상장, 전년비 17%↑…'초대형'은 실종

수요예측·청약 경쟁률도 '쑥'

"따따상 5곳 중 3곳은 주가 반토막…주가 변동 유의"

[서울=뉴시스]우연수 기자 = 지난해 신규 상장한 기업공개(IPO) 기업들이 상장 직후 공모가 대비 82% 상승한 것으로 나타났다. 전년도 30%와 비교해 52%포인트(p) 높아진 수익률이다. 금융감독원은 상장일 주가 변동폭 확대에 따라 투자자들이 주가 급등락에 유의할 필요가 있다고 당부했다.

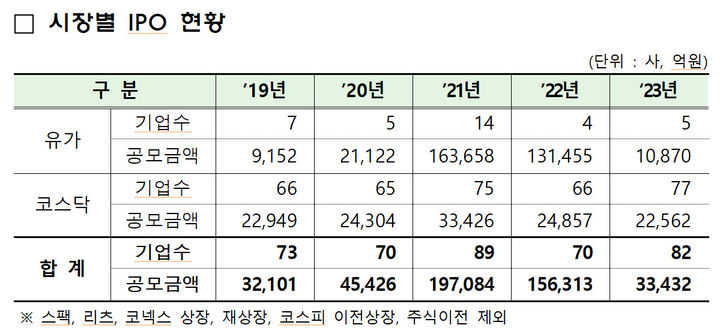

27일 금감원에 따르면 지난해 IPO 기업 수는 82곳으로 전년 대비 12곳(17.1%) 증가했다. 공모 금액은 총 3조3000억원으로 전년 대비 78.8% 감소했으나, 2022년 초대형 IPO 건 LG에너지솔루션(12조7000억원)을 제외하면 16.0% 증가한 것으로 나타났다.

규모별로 코스닥을 중심으로 한 중소형 IPO(100억~500억원)가 75.6%로 다수를 차지했다. 1000억원 이상 1조원 미만 대형 IPO로는 ▲두산로보틱스 ▲에코프로머티리얼즈 ▲DS단석 ▲파두 4개사가 있었으며 1조원 이상 초대형 IPO는 전무했다.

공모가 대비 상장일 시초가 수익률은 82%를 기록해 전년도 30%에서 크게 높아졌다. 종가 기준 수익률도 72%로 전년(28%) 대비 44%p 올랐다.

특히 IPO 호황으로 12월 상장사 수익률이 큰 폭으로 상승했다. 12월 IPO 6건의 시초가, 상장일 종가 수익률 평균은 200%를 초과해 연 평균 수익률을 웃돌았다.

수익률 증가 등에 힘입어 수요예측 참여 기관 수는 역대 최대 규모를 기록했다. 참여 기관 수는 전년 대비 54.4% 증가한 1507사로 집계됐으며 경쟁률은 836대1에서 925대1로 10.6% 높아졌다.

다만 기관의 주금 납입 능력을 확인하도록 하는 제도 개선 이후로는 수요예측 경쟁률이 하락하는 모습을 보였다. 시행 전 1180대1에 달했던 경쟁률은 시행 후 582대 1로 약해졌다.

수요예측 흥행에 따라 공모가가 밴드 상단 이상으로 확정된 비중도 54.2%에서 74.4%로 늘어났다. 또 과거 밴드 상단 확정이 가장 큰 비중을 차지했으나 지난해에는 상단 초과 확정(47.6%)이 상단 확정(26.8%)을 추월했다.

상단과 하단 사이에서 공모가가 확정된 경우는 상반기 0건, 하반기 2건에 그쳤으며 매년 10% 미만에 불과하다.

배정 기관투자자의 의무보유 확약은 26.4%로 전년 대비 3.7%p 증가했다. 지난해 7월 의무보유 확약 기관에 물량을 우선 배정하도록 하는 제도가 도입된 이후 확약 비율은 24.1%에서 27.7%로 늘었다.

기관투자자 배정은 운용사(펀드)가 56.8%로 가장 큰 비중을 차지했으며 외국인(11.1%), 기타(20.6%), 연기금·은행(7.8%) 순이다. 운용사는 상대적으로 높은 보호예수 확약 비율(14.8%) 등으로 배정 물량이 증가했다는 분석이다.

청약 경쟁률도 934대 1을 기록해 전년 대비 20.7% 증가했다. 일반투자자 청약 증거금은 전년도 LG에너지솔루션을 제외하면 42.5% 증가해 총 295조원, 평균 3조6000억원을 기록했다.

한편 IPO 공모주 투자에 대한 관심이 증가하면서 주가 변동 위험도 확대되고 있다는 우려도 나온다.

금감원 관계자는 "지난해 12월 이후 일명 '따따상(상장 첫날 공모가의 4배까지 상승)'을 기록한 IPO건 5곳 중 3곳은 지난 21일 기준 주가 하락으로 상장일 대비 손실률 49.7%를 기록하고 있다"며 "투자자들은 공모주의 높은 가격 변동 위험을 고려해 신중히 투자할 필요가 있다"고 당부했다.

◎공감언론 뉴시스 [email protected]

Copyright © NEWSIS.COM, 무단 전재 및 재배포 금지