은행들, 1분기 가계·기업대출 모두 문턱 낮춘다

![[서울=뉴시스] 김금보 기자 = 3일 서울 시내 한 은행에 대출 광고가 붙어있다. 새해 들어 시중은행 대출금리가 최대 8%를 돌파했다. 금융권에 따르면 KB국민·신한·하나·우리·NH농협 등 5대 은행의 주택담보대출 변동금리는 올해 첫 영업일인 전날 기준 5.27~8.12%를 나타냈다. 2023.01.03. kgb@newsis.com](https://img1.newsis.com/2023/01/03/NISI20230103_0019640125_web.jpg?rnd=20230103115952)

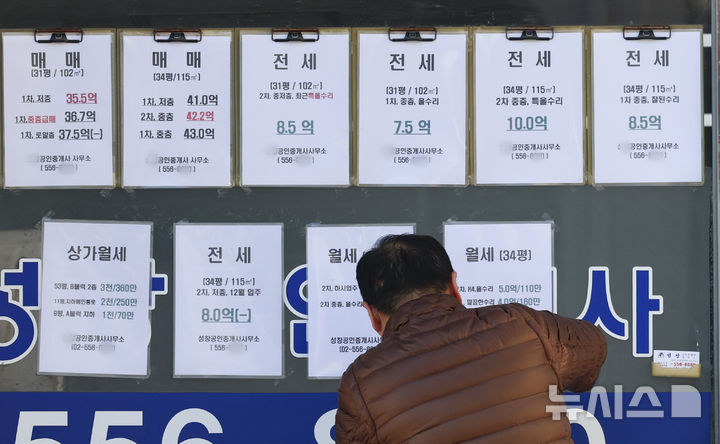

[서울=뉴시스] 김금보 기자 = 3일 서울 시내 한 은행에 대출 광고가 붙어있다. 새해 들어 시중은행 대출금리가 최대 8%를 돌파했다. 금융권에 따르면 KB국민·신한·하나·우리·NH농협 등 5대 은행의 주택담보대출 변동금리는 올해 첫 영업일인 전날 기준 5.27~8.12%를 나타냈다. 2023.01.03. [email protected]

[서울=뉴시스] 남정현 기자 = 국내 은행들이 올 1분기 가계·기업대출에 대해 완화적 태도를 보일 것으로 전망된다. 대출 증가율 둔화와 관련 규제 완화 등이 영향을 끼쳤다.

18일 한국은행이 204개 금융기관 여신총괄 책임자를 대상으로 설문조사를 실시한 '금융기관 대출행태서베이 결과'에 따르면 올해 1분기중 국내은행의 전체 대출태도지수는 전분기(14)보다 소폭 낮아진 13으로 나타났다. 지수(100~-100)가 마이너스(-)를 보이면 대출태도를 강화하겠다고 답한 금융기관이 더 많다는 의미다. 플러스(+)면 그 반대다.

먼저 한은은 금융기관들이 가계대출에 대해 주택자금 대출을 중심으로 완화적 태도를 유지할 것으로 전망했다. 1분기 가계주택대출에 대한 대출태도지수는 28로 전분기(19)보다 높아졌다. 신용대출 등 가계일반 대출에 대한 대출태도지수는 3으로 전분기(6)보다 낮아졌다.

이는 가계대출 규제 완화와 대출 증가율 둔화에 따른 금융기관 간 경쟁 심화 등에 따른 결과다. 정부는 지난달 규제지역 다주택자에게 금지됐던 주택담보대출(주담대) 관련 담보인정비율(LTV)을 30%로 완화, 적용하기로 했다. 또 은행의 가계대출 증가율은 전년동기 대비 20년말(10.7%), 21년말(7.1%), 지난해 11월말(–0.9%) 등으로 감소세를 보이고 있다.

기업에 대한 대출태도는 예대율 규제 등의 완화에 따른 대출 여력, 금융기관 간 경쟁 심화 등으로 완화될 것으로 전망된다. 1분기 대기업에 대한 대출태도는 6으로 전분기 -6에서 플러스로 전환됐다. 중소기업 대출태도지수도 전분기 6에서 11로 나타났다.

비은행 금융기관의 대출태도는 상호저축은행(-45), 상호금융조합(-52), 신용카드회사(-31), 생명보험회사(-19) 등 모든 업권에서 강화 기조를 지속할 것으로 전망된다. 대내외 경제여건의 불확실성이 지속되는 가운데 금리상승, 성장세 둔화 등에 따른 차주의 상환부담 증대, 대출건전성 관리를 위한 조치로 분석된다.

비은행금융기관의 연체율은 저축은행을 중심으로 모든 업권에서 상승세를 보였다. 지난해 11월 기준 전년동월 대비 상호저축은행은 3.41%로 0.71%포인트 상승했다. 이 외에 상호금융조합이 1.58%로 0.23%포인트, 신용카드회사가 1.89%로 0.11%포인트, 생명보험회사의 0.22%로 0.05%포인트 높아졌다.

기업의 신용위험은 대내외 경제여건의 불확실성과 대출금리 상승으로 인한 이자부담 가중 등으로 높아질 전망이다. 국내은행의 신용위험지수는 45로 전분기(41)보다 높아졌다. 코로나19 초기인 2020년 2분기(42)와 비슷한 수준이다. 대기업의 신용위험지수는 지난해 4분기 22에서 올 1분기 25로 높아졌고, 중소기업도 39에서 42로 올랐다.

기업의 11월말 대출금리(잔액기준)는 2021월 6월말과 비교해, 대기업은 4.64% 2.00%포인트, 중소기업은 4.92%로 2.10%포인트 올랐다. 특히 중소기업의 경우 수익성 악화와 채무 상환 능력 저하 등으로 신용위험이 높은 수준을 보일 것으로 예상된다. 금감운이 지난달 발표한 '22년 정기 신용위험평가'에 따르면 지난해 부실징후기업으로 선정된 185개사 중 183개사가 중소기업이었다.

가계의 신용위험도 39에서 44로 높아졌다. 가계의 신용위험 역시 일부 취약차주의 재무건전성 저하, 대출금리 상승에 따른 이자부담 증대 등으로 전분기에 이어 증가세를 보일 것으로 예상된다. 가계의 11월말 대출금리(잔액기준)는 2021월 6월말과 비교해 4.43%로 1.69%포인트 상승했다.

전체 대출수요는 소폭 줄었다. 1분기 은행의 대출수요지수는 -6로 전분기 -8보다 소폭 낮아졌다. 가계의 대출수요지수는 일반대출·주택대출 수요는 모두 -19에서 -22로 낮아졌다. 주택시장 부진, 대출금리 상승 등의 영향이다. 기업의 대출수요는 대내외 경기 둔화 우려에 따른 유동성 확보 수요 증대, 회사채시장을 통한 자금조달 여건 악화 등으로 대기업과 중소기업 모두 증가세를 유지할 전망이다. 다만 수요지수는 대기업은 전분기 28에서 19로 줄고, 중소기업은 전분기 3에서 14로 높아졌다.

국채와 회사채 AA- 3년물 간 신용스프레드는 20년말 41bp(0.41%포인트)에서 21년말 61bp(0.61%포인트), 지난해 말148bp(1.48%포인트)로 상승했다.

◎공감언론 뉴시스 [email protected]

Copyright © NEWSIS.COM, 무단 전재 및 재배포 금지