은행 코코본드發 공포 확산하나

CS 이어 도이체방크 연쇄 타격, 은행권 전이 우려↑

![[프랑크푸르트(독일)=AP/뉴시스]지난 17일 독일 프랑크푸르트 중심가 금융지구에 있는 도이체방크(왼쪽)와 코메르츠방크의 본사 건물에 두 은행 로고가 붙어 있다. 독일 최대 은행 도이체방크의 주가가 24일 12.8% 급락, 세계 금융시스템 약세에 대한 우려가 시장에 새로운 충격을 가하면서 유럽 주요 은행들의 주가들 동반 하락시켰다. 2023.3.24.](https://img1.newsis.com/2023/03/18/NISI20230318_0000055458_web.jpg?rnd=20230324220740)

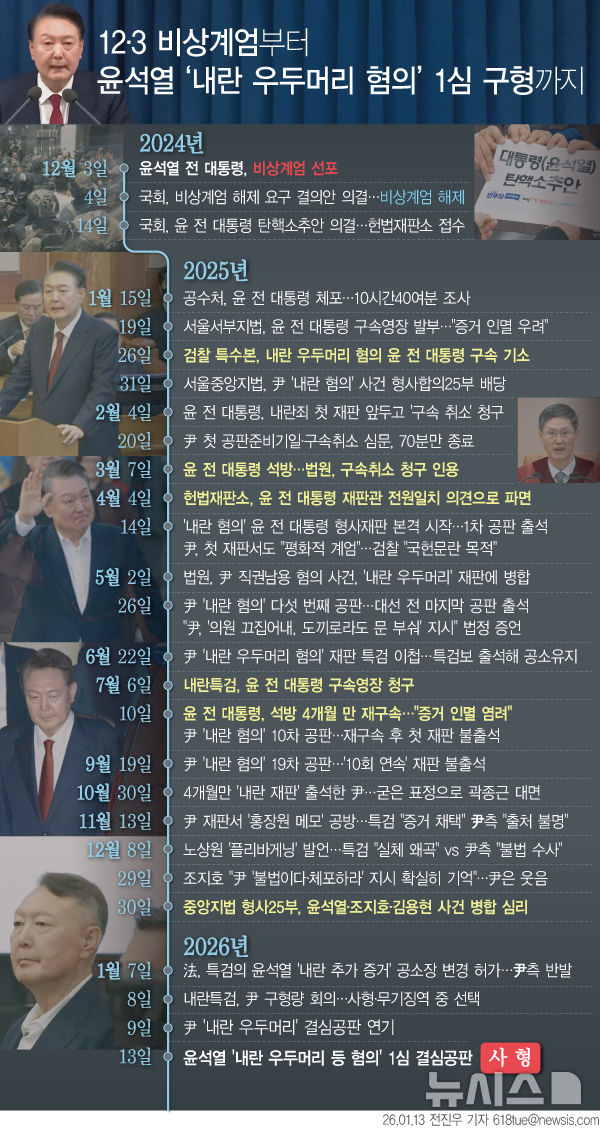

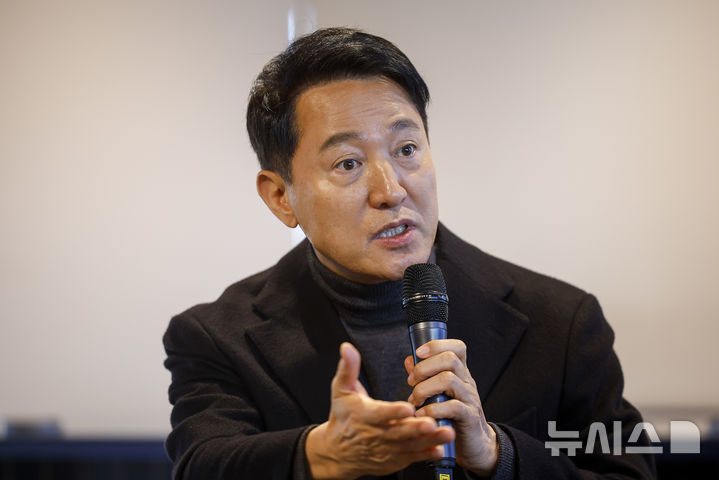

[프랑크푸르트(독일)=AP/뉴시스]지난 17일 독일 프랑크푸르트 중심가 금융지구에 있는 도이체방크(왼쪽)와 코메르츠방크의 본사 건물에 두 은행 로고가 붙어 있다. 독일 최대 은행 도이체방크의 주가가 24일 12.8% 급락, 세계 금융시스템 약세에 대한 우려가 시장에 새로운 충격을 가하면서 유럽 주요 은행들의 주가들 동반 하락시켰다. 2023.3.24.

[서울=뉴시스] 이정필 기자 = 코로나처럼 글로벌 은행 부실화가 전 세계 시장에 번지며 타격을 주는 이른바 '뱅크데믹'(은행과 팬데믹의 합성어) 위기감이 고조되고 있다. 크레디트스위스 매각 사태에서 코코본드(신종자본증권)의 위험성이 부각되면서 국내에서도 뱅크런 가능성 등이 거론된다.

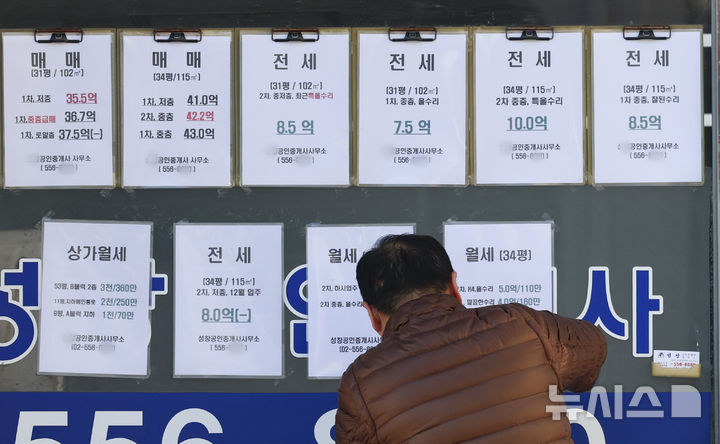

27일 금융당국과 관련업계에 따르면 국내 은행권의 코코본드 발행 잔액은 지난 20일 기준 31조5000억원 규모로 집계됐다. 금융지주가 19조5000억원, 은행이 12조원 규모를 보유한 것으로 나타났다.

A금융지주는 총 5조450억원의 코코본드를 발행했다. B금융지주는 3조5110억원으로 뒤를 이었다. 다른 두 곳의 금융지주사는 각각 1조3000억원대로 파악됐다.

시중은행 중에서는 C은행이 2조4876억원을 발행했다. D은행은 5700억원 규모로 확인됐다.

코코본드는 금융회사의 건전성 문제 등 발행 당시 미리 정한 특정 상황이 발생하면 투자자의 동의 없이 자동으로 상각되거나 보통주로 전환돼 발행자의 자본을 늘려주는 채권이다. 문제가 없을 때는 높은 금리를 주지만, 회사가 흔들릴 경우 투자자들은 큰 손실을 입게 된다.

최근 크레디트스위스(CS)는 매각 과정에서 코코본드 전액이 상각됐다. 160억 스위스프랑(약 22조6000억원) 규모의 신종자본증권(AT1)이 상각 처리되면서 가치가 하루아침에 휴지조각이 됐다. 이번 사태로 코코본드의 위험성이 부각되면서 AT1 발행 규모가 큰 독일 최대 은행인 도이체방크도 주가 급락 등 연쇄 타격을 입고 있는 실정이다.

국내의 경우 코코본드 상각 조건이 CS와 다르고 전체 자본 중 차지하는 비중도 작아 위험성이 낮다는 게 금융당국 설명이다. 당국 관계자는 "현재 코코본드에 따른 국내 위험은 없는 것으로 보이나 상황을 예의주시하고 점검해보겠다"고 말했다.

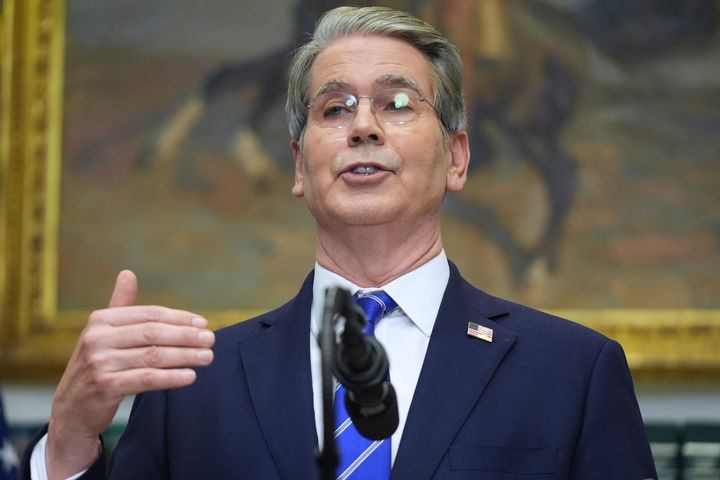

하지만 시장에서는 불안감이 커지고 있다. 한 은행은 최근 이자를 미리 지급하는 예금상품을 출시했는데, 이를 두고 대규모 인출사태(뱅크런) 루머가 급속도로 확산됐다. 이에 대표가 직접 나서 유동성에 문제가 없다며 진화에 나서기도 했다.

이혁준 나이스신용평가 금융평가본부장은 "금융업종 중 가장 안전성과 신뢰도가 높은 은행에서 파열음이 연이어 발생하고 있다는 것은 새로운 금융위기가 시작됐음을 의미한다"며 "세계 금융역사를 살펴보면 은행이 실질적 디폴트(채무상환 불이행)에 도달한 사례는 많다. 한국 역시 예외가 아니다"라고 지적했다.

이 본부장은 "은행이 무너지면 그 여파는 해당 국가에만 국한되지 않는다"면서 "촘촘히 연계된 국가 간 지급결제망에 타격을 주는 것은 물론 다른 나라 은행에도 부실을 전이시킬 수 있다"고 경고했다.

◎공감언론 뉴시스 [email protected]

Copyright © NEWSIS.COM, 무단 전재 및 재배포 금지