에이루트, 우진기전 재매각 추진…큐리어스 우선협상자로 선정

매각 대상은 전과 동일한 우진기전 지분 100%다. 총 매각 대금 규모는 약 2620억원이다. 에이루트와 큐리어스는 이번 우선협상대상자 선정을 시작으로 5월말 거래 종결을 목표로 하고 있다.

큐리어스는 중소·중견부터 대기업까지 다양한 기업들을 대상으로 기업재무구조조정 및 사업구조조정을 지원하고 있는 국내 PEF 운용사다. 동부그룹, 이랜드그룹, 성운탱크터미널, 삼성중공업 보유 드릴십 투자 등 다양한 구조화 금융 투자에 참여해 입지를 다져왔다.

큐리어스 관계자는 "전력 산업의 높은 성장성을 바탕으로 우진기전을 인수 후 빠른 시간 내 기업공개(IPO)에 나서 회사의 장기적인 성장 기반을 확보한다는 계획"이라며 "투자자들의 지속적인 사전참여 의사로 단기간에 딜 클로징 기대감이 높아지고 있다"고 설명했다.

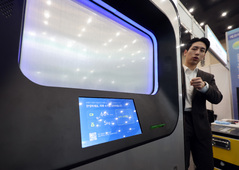

우진기전은 40여년간 축적된 고객과의 신뢰를 바탕으로 ▲반도체 ▲디스플레이 ▲데이터센터 ▲신재생에너지 등 다양한 분야의 300개 이상 우량기업들을 고객사로 확보하고 있다. 단순 유통을 넘어 ▲컨설팅 ▲설계 ▲설치 ▲물류 ▲사후관리 ▲유지보수 등 차별화된 원스톱서비스(One Stop Service)를 제공한다. 우진기전의 연간 상각 전 영업이익(EBITDA)은 300억원에 달한다.

에이루트 관계자는 "최근 인공지능(AI) 산업 성장에 따른 반도체 수요 증가 및 클라우드 산업 호황으로 빠르게 새로운 예비 인수 후보자를 선정할 수 있었다"며 "매각 주관사와 긴밀히 협력해 본계약과 딜 클로징을 빠르게 마무리할 수 있도록 최선을 다하고 매각 재원은 신성장 동력 확보 등 기업가치 제고를 위해 활용하겠다"고 말했다.

◎공감언론 뉴시스 [email protected]

Copyright © NEWSIS.COM, 무단 전재 및 재배포 금지